Nu när det är påskvecka är det äntligen dags att få använda det klassiska ”lägg inte alla ägg i samma korg”. Det populära citatet må vara välanvänt och kanske lite uttjatat, men det är så sant som det är sagt.

Men vad menas med att inte lägga ägg i samma korg då? Ur ett privatekonomiskt perspektiv finns det flera värdefulla liknelser med det här uttrycket. Om vi ska hitta någon gemensam betydelse tycker jag att det handlar om riskspridning. Att inte bara göra en och samma sak med dina pengar.

Dina pengar ska räcka till många olika saker

Begreppet riskspridning används oftast i sammanhang som har med sparande och investeringar att göra. Men jag tycker att du ska ha ”lägg inte alla ägg i samma korg”-faktorn med dig även när du fördelar inkomsten. Sannolikt använder du den största delen av din månadsinkomst för att betala för saker du behöver just den kommande månaden. Boende, mat, försäkringar, transport, nöjen och kläder. Det finns mängder med fasta och rörliga kostnader som du varje månad måste eller vill betala för. I det här sammanhanget tror jag att du är väldigt duktig på att lägga dina ägg i olika korgar. Och med ägg menar jag förstås pengar. För att lägga alla pengar på bara ditt boende, bara mat eller bara på nöjen går ju inte alls ihop. Precis samma beteende ska du försöka upprepa när du hanterar dina sparpengar.

90/10-regeln

“Det bästa sparandet är det som blir av”. Det är ett annat klassiskt uttryck som också är väldigt sant. Det är mycket bättre och enklare att spara något mindre över lång tid än att spara väldigt mycket sällan. Det har också med riskspridning att göra: för om du sparar mycket, men vid få tillfällen, ökar ju risken för att köpa vid ett sämre tillfälle. Att spara lite, men oftare och alltså vid flera tillfällen, tar inte bort risken helt, men däremot minskar den kraftigt.

När du ska bestämma dig för hur mycket du ska spara så ska du bara utgå från dig själv. Din privatekonomi är helt unik för dig och därför ska du inte jämföra dig med andra. I ett tidigare blogginlägg skrev jag om hur du kan tänka när du ska hitta rätt sparnivå. I det inlägget utgick jag från tumregeln 90/10. För även om du ska utgå från din ekonomi och dina mål när du ska hitta din sparnivå, kan det ändå vara skönt att ha en måttstock. Att leva för 90 procent av din inkomst i nuet och spara 10 procent för framtiden är en vedertagen och sund nivå.

Precis som att dina levnadskostnader (de 90 procenten eller motsvarande) fördelas på olika utgifter bör sparpengarna som sagt också göra det. Med dina sparpengar kan du ta olika mycket risk, beroende på när i framtiden du behöver pengarna. Begreppet risk har två sidor – eftersom en högre risk också innebär en högre förväntad avkastning. Så risk behöver du inte vara rädd för, det viktiga är att ta rätt typ av risk för respektive sparmål.

Flera sätt att sprida risken på

För kortare sparmål där du vill ha låg risk passar ett vanligt sparkonto alldeles utmärkt. Idag får du hos de flesta aktörer någon sparränta, men det viktigaste är att kontot har insättningsgaranti. Då vet du att pengarna är skyddade upp till 1 050 000 kr per person och institut.

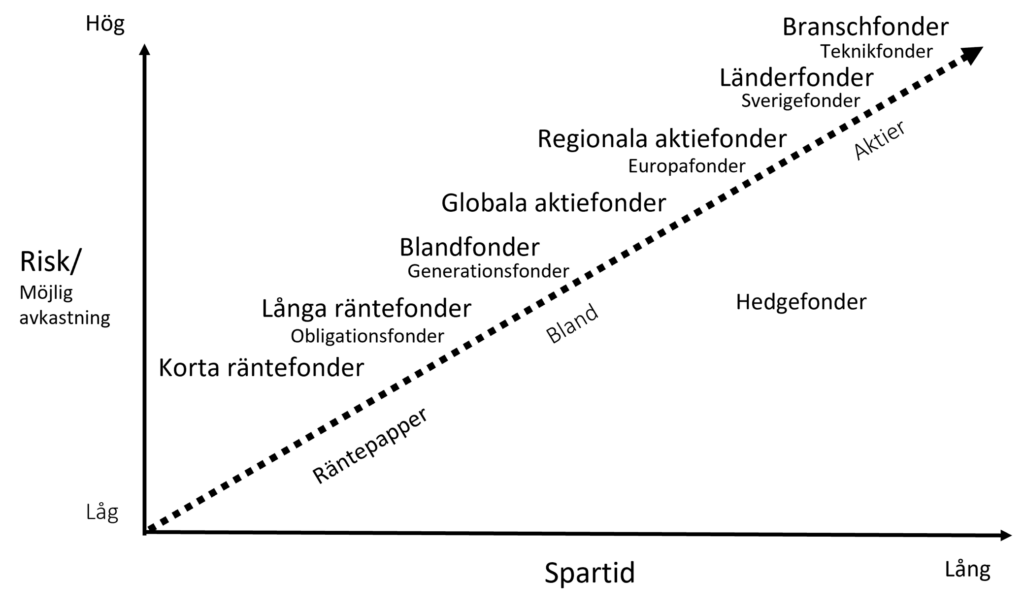

För sparpengar som du har råd att låta variera i värde, för att på lång sikt ha ett högre förväntat värde, finns det också flera nivåer av risktagande. Den här bilden brukar jag visa när jag föreläser för Gilla din ekonomi om fondsparande. Grafen visualiserar hur olika fonder ger olika mycket risk och möjlig avkastning. Att hitta rätt typ av fond för sitt sparmål är viktigt för att ge pengarna rätt förutsättningar. Det finns två steg du kan följa för att hitta fonder som passar ditt sparmål.

Om du nu har flera olika sparmål som du väljer att försöka nå med olika sparprodukter (exempelvis sparkonto eller olika fondtyper), är det viktigt att också se till att inte alla pengar satsar på ett och samma kort. Till exempel i endast ett företag. Om du väljer att spara i fonder får du hjälp med det automatiskt. Det eftersom en fond innehåller många olika investeringar.

Får du extra pengar i påsk?

Det är många som nu inför påsk får en skatteåterbäring. I nuvarande plånboksklimat med ökade levnadskostnader är det sannolikt att det finns många vägar för pengarna att ta vägen. Men om har du möjlighet att lägga undan en del av pengarna tycker jag att du ska passa på att boosta något eller flera av dina befintliga sparmål. Och har du inget sparande att boosta, fundera över ett långsiktigt sparmål och låt en del av skatteåterbäringen bli starten på vägen dit.

Glad påsk!

/Philip