[et_pb_section admin_label=”section”]

[et_pb_row admin_label=”row”]

[et_pb_column type=”4_4″][et_pb_text admin_label=”Text”]När man ska börja spara möts man ofta av uppmaningen att ”se till att du har en god riskspridning”. Men vad menas egentligen med riskspridning och hur vet man om man har en bra riskspridning eller inte? Just fonder är i min mening en fantastisk sparform för att få riskspridning utan att du egentligen behöver göra så mycket själv, kolla in mina tre tips här nedan så är du på god väg mot ett sunt sparande!

Vad menas med risk?

Vi börjar med risk. Risk innebär att en placering både kan öka och minska i värde. Att ta någon slags risk är en förutsättning för att man ska få möjligheten till högre avkastning på lång sikt. Men just ordet risk kan för många kännas läskigt, och något som man bör undvika. Men att undvika att ta risker när man sparar innebär också att man avstår från möjligheten till en bra värdeökning. Samtidigt finns det inget facit, och den högsta risken garanterar inte den högsta avkastningen. Det är just därför det är ett risktagande och inte en garanti.

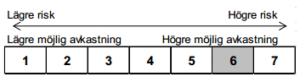

Risk är ett mått på hur värdet varierar, ju större svängningar (även kallat volatilitet) i fondens värde desto större risk. För att få en bra avkastning på lång sikt måste man alltså vara beredd att ta risk. För fonder finns en riskindikator som visar risknivån för olika typer av fonder och möjlighet till avkastning på en skala från 1-7.

Risk är bra – om du sprider den!

Risk är alltså inte något man ska undvika när det kommer till långsiktigt sparande. Men för att ge sitt sparande de bästa förutsättningar för framtida avkastning är det bra att sprida sina risker. Varken du eller jag har en spåkula och kan därmed inte veta exakt vad som kommer att utvecklas bäst framöver. Ett uttryck du säkert stött på är ”att man inte ska lägga alla sina ägg i en korg”, vilket helt enkelt betyder att man inte ska spara alla sina pengar på ett och samma ställe. Riskspridning kan man få på flera olika sätt och här nedan radar jag upp tre grundläggande tips:

- Spara i fonder. Enligt lag ska en värdepappersfond investera i minst 16 olika värdepapper, vilket innebär att direkt när du köper andelar i en värdepappersfond äger du minst 16 olika värdepapper från din första sparkrona!

- Spara i fonden regelbundet. Genom att inte försöka ”tajma marknaden” (köpa när det är som billigast och sälja när det är som dyrast) och göra insättningar vid många olika tidpunkter får du en riskspridning genom fördelning över tid. Ibland köper du fondandelar lite billigare, och ibland lite dyrare. Både toppar och dalar jämnas ut.

- Välj flera nischade fonder eller en diversifierad fond. Det finns många nischade fonder, som investerar i specifika teman eller branscher. Det kan vara kul att investera i något som man själv är väldigt intresserad av, men se till att du breddar din portfölj . Välj därmed in några andra fonder med skilda inriktningar också så att du inte satsar allt på exempelvis en enskild bransch. Du kan även få en bra riskspridning genom att investera i en enda fond. Det kan exempelvis vara en globalfond som placerar över hela världen eller en blandfond som placerar både i aktier och obligationer.

Dags att välja fonder eller se över din nuvarande portfölj!

Sammanfattningsvis så är risk alltså en förutsättning för ett bra långsiktigt sparande. Men se till att du sprider dina risker genom att investera under olika tidpunkter och i olika branscher och marknader. Gå gärna igenom ditt sparande för att kolla om du har spridit dina risker. Om du exempelvis har tre fonder som enbart investerar i Sverige eller tekniksektorn kan det vara läge att se över om du inte ska ta och byta ut två fonder så att ditt sparande även inkluderar andra marknader och branscher. Mer information om att köpa och sälja fonder hittar du här.

Kommentera gärna om du har några frågor eller önskemål om framtida inlägg. Lycka till med sparandet!

/Johanna[/et_pb_text][/et_pb_column]

[/et_pb_row]

[/et_pb_section]